别以为“营改增”跟你没关系 卖房税费省省省

"营改增"细则落定!房产交易如何省钱?

财政部与国家税务总局下发《关于全面推开营业税改征增值税试点的通知》,通知明确,经国务院批准,自2016年5月1日起,在全国范围内全面推开营业税改征增值税(以下称营改增)试点,建筑业、房地产 业、金融业、生活服务业等全部营业税纳税人,纳入试点范围,由缴纳营业税改为缴纳增值税。同时发布《营业税改征增值税试点实施办法》等相关文件。

各方关注的二手房交易营改增政策终于落定。3月24日财政部公布的《营业税改征增值税试点过渡政策的规定》对此做出明确。

根据文件显示,一般纳税人销售其2016年5月1日后取得(不含自建)的不动产,应适用一般计税方法,以取得的全部价款和价外费用为销售额计算应纳税 额。

纳税人应以取得的全部价款和价外费用减去该项不动产购置原价或者取得不动产时的作价后的余额,按照5%的预征率在不动产所在地预缴税款后,向机构所在地主管税务机关进行纳税申报。

个人将购买不足2年的住房对外销售的,按照5%的征收率全额缴纳增值税;个人将购买2年以上(含2年)的住房对外销售的,免征增值税。上述政策适用于北京、上海、广州和深圳之外的地区。

个人将购买不足2年的住房对外销售的,按照5%的征收率全额缴纳增值税;个人将购买2年以上(含2年)的非普通住房对外销售的,以销售收入减去购买住房价款后的差额按照5%的征收率缴纳增值税;个人将购买2年以上(含2年)的普通住房对外销售的,免征增值税。上述政策适用于北京、上海、广州和深圳。

个人将购买不足2年的住房对外销售的,按照5%的征收率全额缴纳增值税;个人将购买2年以上(含2年)的住房对外销售的,免征增值税。上述政策适用于北京、上海、广州和深圳之外的地区。

个人将购买不足2年的住房对外销售的,按照5%的征收率全额缴纳增值税;个人将购买2年以上(含2年)的非普通住房对外销售的,以销售收入减去购买住房价款后的差额按照5%的征收率缴纳增值税;个人将购买2年以上(含2年)的普通住房对外销售的,免征增值税。上述政策适用于北京、上海、广州和深圳。

这意味着,过渡期二手房交易营改增完全平移了现行二手房交易营业税政策。目前来看,这种政策的平移并不会带来税负增加。一位地方税务机关人士对记者表示,考虑到价税分离部分,营改增后,税负实际上略微降一点。

营业税与增值税征收的大差别在于税率与计税方式不同,那营业税改增值税后,对于二手房征税的差别在哪,我们来简单举例:

未满2年、原价600万、现价1000万的住宅:按照原先征收营业税办法,征收税率5.6%,应缴纳税费1000万×5.6%=56万。

改增值税后,征收税率5%,应缴纳税费1000万/(1+5%)×5%=47.6万。实施新政后税费减少了8.4万!

满2年、原价600万、现价1000万的非普通住宅:按照原先征收营业税办法,征收税率5.6%,应缴纳税费(1000万-600万)×5.6%=22.4万。

满2年、原价600万、现价1000万的非普通住宅:按照原先征收营业税办法,征收税率5.6%,应缴纳税费(1000万-600万)×5.6%=22.4万。

改增值税后,征收税率5%,进项税额600万/(1+5%)×5%=28.6万,销项税额1000万/(1+5%)×5%=47.6万,应缴纳税费47.6万-28.6万=19万,税费减少了3.4万!

备注:以上计算方式供参考,一切以税务机关为准。

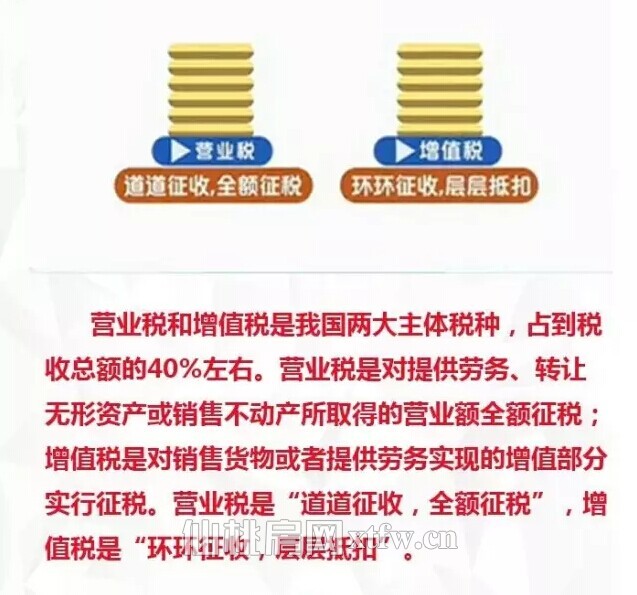

什么是“营改增”

营改增是我国税制的一次重大调整,意义重大,那到底什么是营改增呢?

备注:以上计算方式供参考,一切以税务机关为准。

什么是“营改增”

营改增是我国税制的一次重大调整,意义重大,那到底什么是营改增呢?